Tiempo de lectura: 5 a 6 minutos

Hay muchas maneras de ahorrar para la educación universitaria de su hijo y puede ser bastante fácil encontrar la que mejor se adapta a las necesidades de su familia. Pero también implica una estrategia. Se la explicaremos en este artículo.

Establezca un plan

Empiece a ahorrar pronto

Cómo $25 a la semana van sumando

John y Sue empiezan a ahorrar para la educación de Justin tan pronto como nace. Solo pueden permitirse ahorrar $25 a la semana.

Cuando Justin cumple 18 años y hace las maletas para ir a la universidad, su cuenta de ahorros supera los $40,000.* Eso cubrirá el costo total de dos años en la universidad estatal. Teniendo en cuenta la beca académica parcial de Justin, a John y Sue les falta financiar unos $20,000. Justin pedirá préstamos para pagar la cantidad restante.

*Supone un rendimiento anual promedio del 6%. Este es solo un ejemplo. No representa una inversión real y la tasa de rendimiento no está garantizada. El saldo de la cuenta es antes de cualquier impuesto.

Nuestra herramienta de planificación de los ahorros para la universidad le permite calcular cuánto necesitará para alcanzar sus objetivos universitarios.

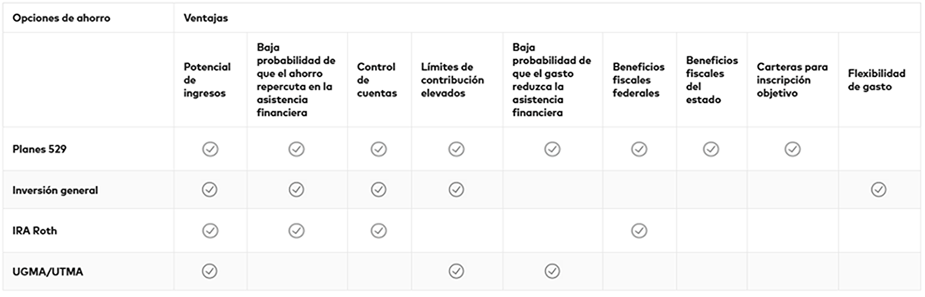

Decida cómo ahorrar

Planes 529

Un plan 529 es una cuenta de inversión con beneficios fiscales para ahorrar para futuros gastos de educación. No tendrá que pagar impuestos federales ni estatales por las extracciones de 529 si destina el dinero a gastos que cumplan los requisitos, como programas de aprendizaje, alojamiento y comida, suministros, equipos, hardware y software informáticos y acceso a Internet. Eso hace que cada dólar rinda más.2

Muchos estados ofrecen un beneficio fiscal, como crédito, por las contribuciones a 529 o una deducción fiscal. Nuestra calculadora de deducción fiscal estatal 529 le dirá cuánto podría ahorrar en impuestos estatales de acuerdo con su situación personal.

La mayoría de los planes 529 ofrecen la conveniencia de carteras basadas en la edad. Estas carteras ajustarán automáticamente sus inversiones en cartera basándose en la edad de su hijo. Invierten más en acciones cuando el niño es pequeño, pero cambian más dinero de acciones a bonos y efectivo a medida que crece.

Vaya más allá del plan 529 de su estado

Los beneficios fiscales, las comisiones y los costos de los fondos, las opciones de inversión disponibles y los importes de la inversión inicial pueden variar mucho de un estado a otro. Asegúrese de revisar detenidamente las normas del plan 529 de su estado.

Algunos estados permiten una deducción fiscal por contribuir a cualquier plan 529, incluidos los planes de otros estados, que pueden resultar más atractivos que el plan de su propio estado. Si fuera así, podría ampliar su búsqueda para encontrar un plan 529 bien calificado, de costo bajo, que se ofrezca para todo el país.

Consulte los beneficios fiscales 529 por estado para facilitar su búsqueda. Busque y compare los planes que se ofrecen a nivel nacional.

Plan 529 de Vanguard

El estado de Nevada patrocina el plan 529 de Vanguard, pero no es necesario que viva en ese estado para ahorrar en el plan. El plan 529 de Vanguard es uno de los planes más grandes del país. Más de 350,000 familias de todo el país han elegido el plan 529 de Vanguard para invertir en más de medio millón de futuros. 3

Dependiendo de su situación financiera y del estado en el que resida, puede ser beneficioso incluir el plan 529 de Vanguard al investigar sus opciones de ahorro para la universidad. Nuestros costos son de los más bajos del sector. Ofrecemos más de 30 carteras de inversión que se adaptan a sus necesidades particulares, incluidas las carteras para inscripción objetivo, y nuestro plan está respaldado por casi 50 años de experiencia inversora en la que puede confiar. Si ya tiene una cuenta en Vanguard, podrá ver y administrar su plan 529 junto con sus otros servicios y planes con un solo inicio de sesión.

Si no utiliza todos sus ahorros 529, puede transferir el saldo a otro de sus hijos, a un nieto o a otro familiar que cumpla los requisitos.

A partir de 2024, la Ley SECURE 2.0 permite a los titulares de cuentas 529 transferir hasta $35,000 a una cuenta IRA Roth cuando se cumplan determinadas condiciones.4

Cuentas de inversión general

Una cuenta de inversión general (o cuenta de corretaje) es una cuenta individual o conjunta que puede contener fondos de inversión, ETF (fondos cotizados en bolsa), acciones, bonos, etc. El dinero puede utilizarse para cualquier gasto en cualquier momento. Aunque las cuentas de inversión general no tienen los mismos beneficios fiscales que un plan 529, sí ofrecen flexibilidad tanto para gastar como para ahorrar.

Obtenga más información sobre las cuentas de corretaje de Vanguard.

Vanguard no proporciona asesoramiento individual de impuestos. Es recomendable que hable de su situación con su asesor de impuestos.

IRA Roth

Cuentas de UGMA/UTMA

| UGMA | UTMA |

|---|---|

| Cuenta de inversión en custodia que se utiliza para transferir activos financieros a menores, como dinero en efectivo, acciones y bonos que se entregan como donación irrevocable.5 | Cuenta de inversión en custodia utilizada para transferir una gama más amplia de activos a menores, como valores financieros, bienes inmuebles u obras de arte. El custodio gestiona y retira los bienes del menor en su beneficio.5 |

Asistencia financiera

Cuando solicite asistencia financiera, es posible que se le ofrezcan préstamos como parte de la oferta de su centro de estudios. Los préstamos estudiantiles pueden proceder del gobierno federal, de fuentes privadas como un banco o una institución financiera, o de otras organizaciones. Los préstamos federales para estudiantes suelen tener más beneficios que los privados 6.

A medida que se acerca el momento de empezar la universidad, es probable que reciba muchas ofertas para financiar la matrícula. Puede ser fácil, y por tanto tentador, conseguir el dinero que necesita con solo una firma. Eso hace que sea frecuente que algunos pidan prestado más de lo que pueden pagar.

Los estudiantes deberían limitar sus préstamos para la universidad a no más de un año de lo que esperan ganar en la primera década después de la universidad.

Ejemplo: John está estudiando ingeniería eléctrica. Espera tener ingresos de $65,000 al año en la primera década de trabajo. John no debería pedir prestado más de $65,000 para la universidad.

Intente no poner en peligro su jubilación

1 Fuente: How America Pays for College 2025. Sallie Mae and Ipsos. 2025.

2 Las ganancias de retiros no calificados pueden estar sujetas al impuesto federal sobre la renta y a una multa impositiva federal del 10 %, así como a impuestos sobre la renta estatales y locales. La disponibilidad de los beneficios fiscales u otros beneficios puede depender de cumplir otros requisitos. El tratamiento fiscal estatal de los retiros utilizados para i) gastos en relación con la inscripción o asistencia a una escuela primaria o secundaria pública, privada o religiosa, ii) gastos relacionados con programas de aprendizaje, iii) pagos de préstamos estudiantiles, iv) transferencias de una cuenta IRA Roth, o v) gastos de programas de certificación postsecundaria lo determina el estado o estados en los que el contribuyente declara el impuesto sobre la renta estatal. Si usted no es un contribuyente de Nevada, consulte a un asesor fiscal.

3 Fuente: 10 cosas que pueden sorprenderle sobre las cuentas 529. A partir del 3 de mayo de 2024.

4 Se aplican ciertas restricciones. La transferencia debe efectuarse a una cuenta IRA Roth mantenida en beneficio de su beneficiario. Las transferencias solo pueden realizarse desde cuentas abiertas desde hace al menos 15 años y no pueden incluir contribuciones o ganancias de esas contribuciones realizadas en los últimos 5 años. El límite de reinversión anual está sujeto a los límites de contribución anual de las cuentas IRA, con un límite vitalicio de $35,000. Pueden aplicarse restricciones adicionales en virtud de las normas y orientaciones federales sobre cuentas IRA Roth. Consulte a su asesor de impuestos antes de iniciar una reinversión.

5 Fuente: Western & Southern Financial Group. Cuentas de UTMA/UGMA: ¿Cuál es la diferencia? Diciembre de 2024.

6 Fuente: Federal Student Aid. A partir del 21 de octubre de 2025.

Para obtener más información sobre el plan Vanguard 529 College Savings, visite vanguard.com para obtener una Descripción del programa que incluye objetivos de la inversión, riesgos, cargos, gastos y otra información; léalo y considérelo cuidadosamente antes de invertir. Vanguard Marketing Corporation, Distribuidor.

Para obtener más información sobre cualquier plan 529 de ahorros, comuníquese con el proveedor del plan para obtener una Descripción del programa que incluye objetivos de la inversión, riesgos, cargos, gastos y otra información; léalo y considérelo cuidadosamente antes de invertir. Si usted no es un contribuyente del estado que ofrece el plan, antes de invertir considere si su estado de residencia o el del beneficiario nombrado ofrece algún beneficio fiscal estatal u otros beneficios que solo estén disponibles para inversiones en el programa calificado de gastos para la educación de dicho estado. Otros beneficios estatales pueden incluir asistencia financiera, fondos para becas y protección contra acreedores. Vanguard Marketing Corporation sirve como distribuidor de algunos planes 529.

El plan Vanguard 529 College Savings es un fideicomiso de Nevada administrado por la oficina de Tesorería del Estado de Nevada.

The Vanguard Group, Inc. actúa como gestor de inversiones del plan Vanguard 529 College Savings y, a través de su filial Vanguard Marketing Corporation, comercializa y distribuye el plan. Ascensus Broker Dealer Services, LLC, actúa como gestor del programa y tiene la responsabilidad general de las operaciones diarias. Las carteras del plan no son fondos mutuos, aunque invierten en fondos mutuos de Vanguard. Tampoco lo son la cuenta de reservas a corto plazo ni la cartera de ahorros bancarios de Vanguard. Los rendimientos de las inversiones no están garantizados (excepto como se indica en la Descripción del programa para las inversiones en la Cartera de ahorros bancarios asegurados por la FDIC) y podría perder dinero al invertir en el plan.

Si usted no es un contribuyente de Nevada, antes de invertir considere si su estado de residencia o el del beneficiario nombrado ofrece algún beneficio fiscal estatal u otros beneficios que solo estén disponibles para inversiones en el programa calificado de gastos para la educación de dicho estado. Otros beneficios estatales pueden incluir asistencia financiera, fondos para becas y protección contra acreedores.

Tenga en cuenta que los beneficios estatales deben ser uno de los muchos factores debidamente ponderados a la hora de tomar una decisión de inversión.